Kira ödemek mi, kredi ile ev sahibi olmak mı?

“Kira” yerine “kredi taksiti” ödeyerek kendine ait bir evde oturmayı kim istemez ki? Mümkün olsa tüm kiracılar bugün kira değil, kredi taksiti ödüyor olurdu. Ancak mevcut faiz seviyeleri ve kiracıların gelir seviyeleri, kira öder gibi ev sahibi olma hayalinin ötelenmesine neden oluyor. Üstelik konut kredisi alabilmek için bir miktar peşinat gerekiyor. Kısaca “kira öder gibi ev sahibi olma” hayali, Türkiye’de şimdilik “kira üzerine bir miktar daha para ekleyerek ev sahibi olma” şeklini alıyor.

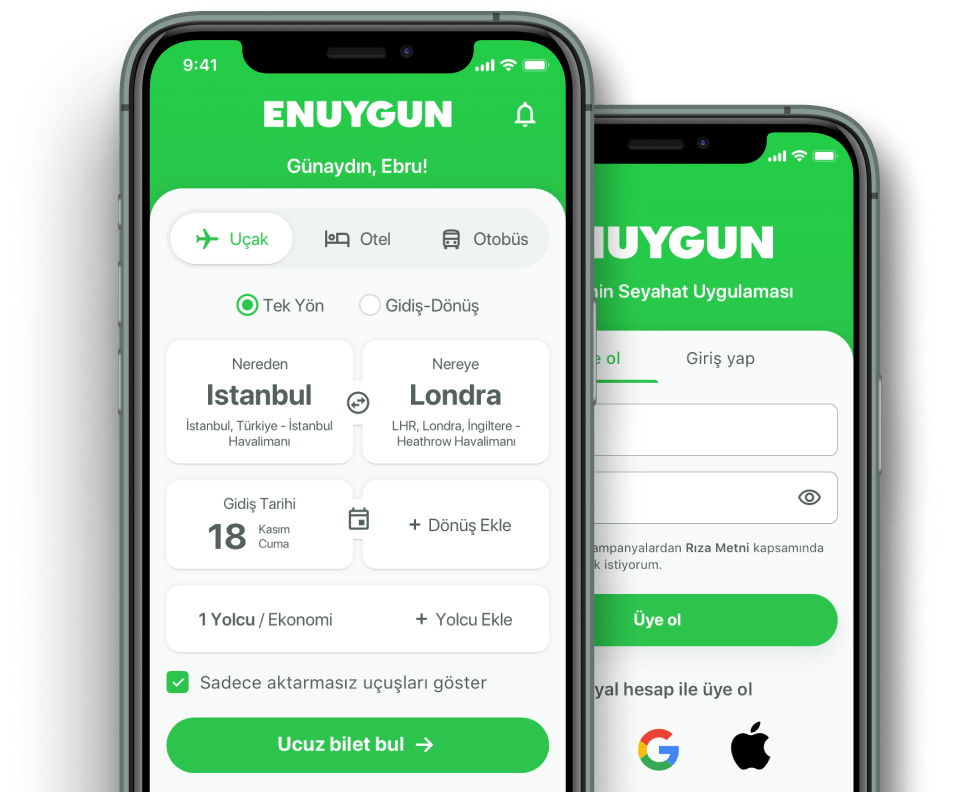

Konut kredisi faiz oranlarının geçtiğimiz seneye göre bir miktar yükselmiş olsa da hala son on yıl ortalamasının oldukça altında olduğunu söyleyen Enuygun.com Baş Analisti Betül Sungurlu, “Ayrıca faizlerin yavaş ve sınırlı da olsa aşağı yönlü hareketinin devam edeceği bekleniyor. İstanbul başta olmak üzere üç büyük ilin kira fiyatları ise, semtine ve daire tipine göre oldukça farklılaşıyor. Bu sebeple genelleme yapmak mümkün olmasa da bir örnekle kira ödemek ile kredi taksiti ödemeyi karşılaştırabiliriz. Aylık 1.500 TL kira ödeyen bir kişinin, satış değeri 400 bin TL olan oturduğu evi ya da aynı semtte muadili bir evi satın almak istediği varsayalım.

Öncelikle bu kişinin kredi peşinatı olarak evin değerinin yüzde 25’i kadar (100 bin TL) bir birikim oluşturması gerekiyor. Geriye kalan 300 bin TL için ise www.enuygun.com üzerinden uygun kredi alternatiflerine baktığımızda 10 yıl vadeli bir konut kredisi kullanacak olursa ayda yaklaşık 4250 TL; 20 yıl vadeli bir konut kredisi kullanacak olursa da 3450 TL aylık taksit ödeyecek.Yani bu evi alabilmek için en az 100 bin TL peşinata, 10 yıl vadeli kredi alacaksa kirasının üzerine ayda 2750 TL ödemesine, 20 yıl vadeli bir kredi alması halinde ise kirası üzerine 1950 TL ödeme yapması gerekiyor. Elbette yıllar içerisinde kira bedeli artarken kredi taksitlerinin sabit kalacağını ve evin bedelinin de yüksek ihtimalle artacağını hesaba katmak gerekir. 10 yıllık kredi için kira bedelinin yıllık yüzde 8 ile artacağını varsaydığımızda 120 ay sonunda ödenecek kira 3250 TL’ye; bu süre zarfında ödenecek ortalama kira bedeli ise 2400 TL’ye yaklaşıyor. Sonuç olarak kira artışını da hesaba kattığımızda 120 ay vadede bu örnekte kiracının oturduğu eve muadil bir ev alması için kirası üzerine mutlaka para ödemesi gerekiyor. 240 ay vadede kira bedeli, enflasyon ya da konut değeri değişimi hakkında tahmin yapmak güçleşse de uzun vadelerde kira öder gibi ev sahibi olma hayaline biraz daha yaklaşıldığını söyleyebiliriz”, dedi.

Kiracının oturduğu evi ya da muadili bir evi almaya bütçesi uygun değilse kira ödemek yerine daha uygun konut fiyatları olan semtleri değerlendirebileceğini de söyleyen Sungurlu “ Büyük şehirlerde semtine ya da konutun tipine göre metrekare birim fiyatları oldukça değişken. Bazen birbirine çok yakın iki semtteki 3+1 dairelerin fiyat farkı yüzde yüzün üzerine çıkabiliyor. Kira ödemek yerine kredi taksiti ödeyerek ev almak isteyen kişiler bu farkı göz önünde bulundurarak ev sahibi olmaya çalışabilirler”, dedi.

Faizlerin düşmesini beklemeli mi?

Kira ödemenin geleceğe dair bir yatırım niteliği taşımadığını, yalnızca kiracıya oturma hakkı sunduğuna dikkat çeken Sungurlu, “Kiracı olan kişinin şartları elveriyorsa mutlaka konut kredisi alarak ev alma yoluna gitmeli. Bunun için de faizlerin düşmesini beklemek yerine neler yapabileceğini gözden geçirmeli! Eğer faizler kiracıya “keşke bekleseydim” dedirtecek kadar düşerse konut kredisi refinansman yöntemiyle yeniden yapılandırabilir. Ayrıca faizler ile konut fiyatları arasındaki ters orantıyı da gözönünde bulundurmak gerekiyor. Faizler düşünce talep arttığından konut fiyatları da yükseliyor” dedi.

Türkiye’de konut kredisi faiz oranlarının son 10 yıl içerisinde ilk kez 2010 yılının sonu ve 2011 yılı başlarında % 10’un altına düştüğünü de hatırlatan Sungurlu ayrıca “2011 ortalarına doğru alınan kararların etkisiyle bankaların kredi maliyetleri yükselince, konut kredisi faiz oranları 2011 sonlarına doğru yüzde 14,5’lara kadar yükseldi. Şu an ise yeniden % 12-12,5 seviyelerinde seyrediyor. Yani görülen en düşük faiz seviyelerinden yüzde 3 kadar bir yükseklik söz konusu. 100 bin TL ve 120 ay vadeli bir konut kredisini karşılaştırırsak bu faiz farkı aylık taksitler arasında yaklaşık 140 TL fark yaratıyor. Kredi vadesi boyunca ödenecek faiz farkı ise 17 bin TL’yi buluyor. Ancak refinansman imkânından dolayı faizler düşerse zaten kredi de yeniden yapılandırabileceği için vade boyunca oluşacak farkı düşünmeye gerek yok.

Örneğin kredi alındıktan bir yıl sonra faizlerin yeniden % 9,5’a düştüğünü varsayalım. Bu durumda kalan anapara yaklaşık 90 bin TL ve bu kredi değişimi için katlanılması gereken maliyet ise yalnızca erken ödeme ücreti olacak. Kanunla belirlenmiş yüzde 2 oranı ile hesap ettiğimizde ise bu örnekte refinansmanın maliyeti 1800 TL olarak karşımıza çıkıyor. Bu rakam, bize göre faizlerden dolayı ev alım kararımızı etkilememeli”, dedi.